Degree of Financial Leverage (DFL) adalah rasio leverage yang mengukur sensitivitas laba per saham (EPS) suatu perusahaan terhadap fluktuasi pendapatan operasionalnya, sebagai akibat dari perubahan struktur modalnya. Degree of Financial Leverage (DFL) mengukur persentase perubahan EPS untuk satu unit perubahan pendapatan operasional, yang juga dikenal sebagai laba sebelum bunga dan pajak (EBIT). Rasio ini menunjukkan bahwa semakin tinggi Degree of Financial Leverage, maka laba akan semakin fluktuatif. Karena bunga biasanya merupakan biaya tetap, leverage memperbesar keuntungan dan EPS. Hal ini bagus ketika pendapatan operasional meningkat, namun bisa menjadi masalah ketika pendapatan operasional berada di bawah tekanan.

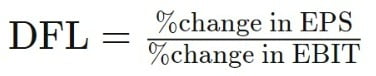

Rumus DFL Adalah

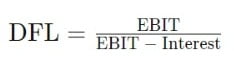

DFL juga dapat direpresentasikan dengan persamaan di bawah ini:

Apa yang Diberitahukan oleh Degree of Financial Leverage kepada Anda?

Semakin tinggi DFL, laba per saham (EPS) akan semakin fluktuatif. Karena bunga adalah biaya tetap, leverage memperbesar imbal hasil dan EPS, yang merupakan hal yang baik ketika pendapatan operasional meningkat namun dapat menjadi masalah selama masa ekonomi sulit ketika pendapatan operasional berada di bawah tekanan.

DFL sangat berharga dalam membantu perusahaan menilai jumlah utang atau leverage keuangan yang harus dipilih dalam struktur modalnya. Jika pendapatan operasional relatif stabil, maka laba dan EPS juga akan stabil, dan perusahaan mampu menanggung utang dalam jumlah besar. Namun, jika perusahaan beroperasi di sektor yang pendapatan operasionalnya cukup fluktuatif, sebaiknya batasi utang pada tingkat yang mudah dikelola.

Penggunaan leverage keuangan sangat bervariasi menurut industri dan sektor bisnis. Ada banyak sektor industri di mana perusahaan beroperasi dengan Degree of Financial Leverage yang tinggi. Toko ritel, maskapai penerbangan, toko kelontong, perusahaan utilitas, dan lembaga perbankan adalah contoh klasiknya. Sayangnya, penggunaan leverage finansial yang berlebihan oleh banyak perusahaan di sektor ini telah memainkan peran penting dalam memaksa banyak perusahaan untuk mengajukan kebangkrutan Bab 11.

Contohnya termasuk RH Macy (1992), Trans World Airlines (2001), Great Atlantic & Pacific Tea Co (A&P) (2010) dan Midwest Generation (2012). Selain itu, penggunaan leverage keuangan yang berlebihan merupakan penyebab utama krisis keuangan AS antara tahun 2007 dan 2009. Runtuhnya Lehman Brothers (2008) dan sejumlah lembaga keuangan dengan leverage tinggi lainnya adalah contoh utama dari dampak negatif yang terkait dengan hal ini. dengan penggunaan struktur modal yang sangat leverage.

Contoh Cara Menggunakan DFL

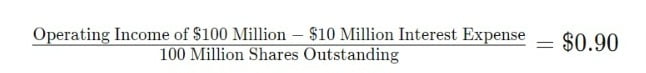

Perhatikan contoh berikut untuk mengilustrasikan konsep tersebut. Asumsikan perusahaan hipotetis BigBox Inc. memiliki pendapatan operasional atau laba sebelum bunga dan pajak (EBIT) sebesar $100 juta pada Tahun 1, dengan beban bunga sebesar $10 juta, dan memiliki 100 juta saham beredar. (Demi kejelasan, mari kita abaikan dampak pajak untuk saat ini.)

EPS untuk BigBox di Tahun 1 akan menjadi:

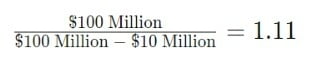

Degree of Financial Leverage (DFL) adalah:

Artinya untuk setiap perubahan EBIT atau pendapatan operasional sebesar 1%, EPS akan berubah sebesar 1,11%.

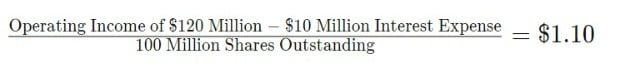

Sekarang asumsikan BigBox mengalami peningkatan pendapatan operasional sebesar 20% di Tahun ke-2. Khususnya, beban bunga juga tetap tidak berubah sebesar $10 juta di Tahun ke-2. EPS untuk BigBox di Tahun 2 akan menjadi:

Dalam contoh ini, EPS telah meningkat dari 90 sen di Tahun 1 menjadi $1,10 di Tahun 2, yang mewakili perubahan sebesar 22,2%.

Hal ini juga dapat diperoleh dari angka DFL = 1,11 x 20% (perubahan EBIT) = 22,2%.

Jika EBIT malah menurun menjadi $70 juta di Tahun ke-2, apa dampaknya terhadap EPS? EPS akan turun sebesar 33,3% (yaitu, DFL sebesar 1,11 x -30% perubahan EBIT). Hal ini dapat dengan mudah diverifikasi karena EPS, dalam hal ini, adalah 60 sen, yang berarti penurunan sebesar 33,3%.